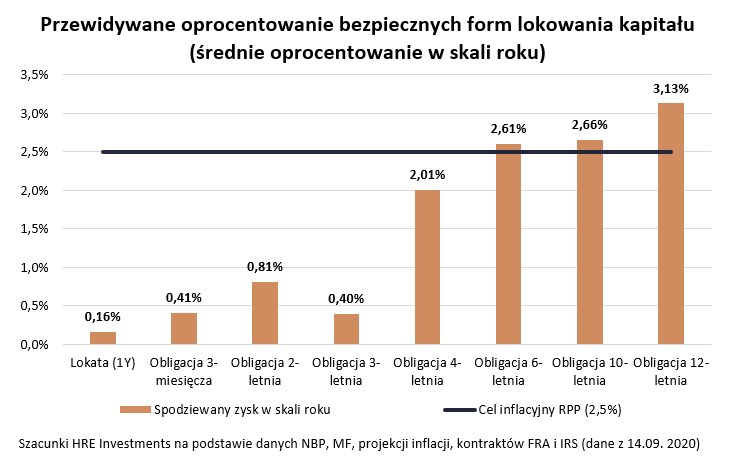

W bankach na lokatach oprocentowanie jest tak znikome, że oszczędzający już od miesięcy rozglądają się za alternatywą. W lipcu i sierpniu popyt na obligacje był w związku z tym rekordowy. Przez 8 miesięcy Polacy kupili obligacje za 19 miliardów złotych. To więcej niż w (dotychczas) rekordowym 2019 roku. Pytanie tylko, czy można w ten sposób uciec przed inflacją? Obawiam się, że nie zawsze. Cel inflacyjny NBP to 2,5%, projekcja inflacji na ten rok sugeruje, że będzie to około 3,3%

No ale jak ma się do tego oprocentowanie obligacji? Obligacje 3 miesięczne dają 0,5%, dwulatki 1% rocznie a 3 latki 1,1% rocznie. To znacznie poniżej inflacji.

Mamy jeszcze obligacje indeksowane inflacją. Maja one taką konstrukcję, że w pierwszym roku oprocentowanie jest niskie a potem jest obliczane na podstawie marzy i współczynnika inflacji. Tutaj wiele zależy czy ta inflacja będzie znacząco wyższa i na jaki okres "zakładamy" się o nią z bankiem centralnym.

Aktualnie wygląda to tak:

- 4-latki - 1,30 % w pierwszym rocznym okresie odsetkowym, w kolejnych rocznych okresach odsetkowych: marża 0,75% + inflacja,

- 10-latki - 1,70 % w pierwszym rocznym okresie odsetkowym, w kolejnych rocznych okresach odsetkowych: marża 1,00% + inflacja

6-letnie Rodzinne Obligacje Skarbowe - 1,50 % w pierwszym rocznym okresie odsetkowym, w kolejnych rocznych okresach odsetkowych: marża 1,25% + inflacja 12-letnie Rodzinne Obligacje Skarbowe - 2,00 % w pierwszym rocznym okresie odsetkowym, w kolejnych rocznych okresach odsetkowych: marża 1,50% + inflacja